| 福利宝 | 最新热点教程 | 云服务器 1折特惠 |

“我们是领先的独行者,终点线就在眼前;但转头一瞧,后面正有上百个愤怒的骑手,气喘吁吁地追赶你,企图干掉你。”

五年前,全球首家车载激光雷达公司 Velodyne 创始人大卫・霍尔(David Hall)曾向美国科技媒体 The Verge 这样描述行业格局。霍尔当时非常乐观,讲到身后这些来势汹汹的 “模仿者”, 他大笑着称,自己只往前看,前方风景更好。

五年后的今天,Velodyne 已不再独自领先,霍尔本人也于 2021 年 2 月被董事会扫地出门,不再有看风景的资格。

老大哥的黯然身影旁,整个车载激光雷达行业却在资本、舆论和量产上车层面都进入了前所未有的火热期,中国市场尤甚。

据公开资料,去年以来,全球激光雷达市场融资总额超 60 亿元人民币,中国公司拿到了其中的 58 亿;2020 年至今,全球有 21 款量产车型宣布将搭载激光雷达,中国公司推出了其中的 14 款,且大部分车型都选择了国产供应商。

从大卫・霍尔发明了用于自动驾驶的车载激光雷达,到进入激光雷达上车竞赛,整个行业只有短短十几年历史,中国激光雷达公司更是普遍只有 5-7 年发展历程。但他们已后来居上,暂时领先。

这篇文章将从激光雷达的源起讲起,还原这个先进制造业方向从无到有的过程,及各主要公司之间的实力变换。激光雷达的历史,展示了技术岔口繁多、仍在快速迭代的新兴科技产业的发展特点:

原创发明者往往不是吃到产业化果实的人,

一旦押错技术路线,强弱翻转可能很快发生,

与押对技术路线同样重要的是在对的时间选择对的客户和市场,

以更长时间维度看,即使一个产业链上的环节获得了大量资本,吸引了大批聪明头脑在此奋斗数年,它的热闹也极有可能只是产业进化史上的昙花一现。因为终极产品形态和商业模式难以预测。

激光雷达还没能充分说明自己不是昙花。其实这是一个再老套不过的故事,越是前沿的创新,越会百死一生。但对过去很多年习惯了抄作业抄到最好就能大概率收获成功的中国市场来说,这又是一个全新的故事。

硅谷手工耿带出一批创业公司

2004 年到 2007 年间,由 DARPA(美国国防部高级研究计划局)发起的三届无人驾驶挑战赛(DARPA Grand Challenge)改变了很多事。

当时美国逐渐深陷中东地区局部战争,无人驾驶车辆被视为减少美军伤亡的方法之一,奖金高达 100 万美元的挑战赛由此诞生,比赛地点被设置在与中东环境相似的南加州莫哈韦沙漠。

第一届比赛中,7 支队伍均未完赛,成绩最好的也只跑了总里程 150 英里(约 241 公里)的不到 5%。来年第二届比赛中,开始有队伍在车辆顶端装载像小型飞碟一样的装置,它不停旋转,轴体嗡嗡作响,造型古怪,引人注目。但它并不是完赛的核心竞争力,当年夺冠的斯坦福大学主要是靠摄像头传感器和卓越的计算机视觉能力脱颖而出。

到 2007 年的第三届比赛里,挑战地点从沙漠换到了城市,“车顶飞碟” 进一步大放光彩,在完赛的 6 支队伍里,有 5 支装载了这种设备。这就是日后 Velodyne 的主打产品之一, 机械旋转式激光雷达 HDL-64E 的原型。

图:2007 年第三届 DAPRA 挑战赛中,参赛车辆顶部使用了 Velodyne 64 线激光雷达原型机

为 DARPA 挑战赛提供这项新武器的是一位 “民间发明家”,出生于美国中西部的 50 后大卫・霍尔。

不像后来这个领域的诸多创始人 “人均” 博士头衔,霍尔的最高学历是本科。他是接地气的实干派,喜欢在一个繁乱中不失秩序的大工棚里工作,像硅谷版的 “手工耿”。

图:大卫・霍尔。来源:the Verge

他和中国的缘分,远早于日后 Velodyne 与中国对手禾赛、速腾的竞争与专利纠纷。霍尔在 1983 年就创立了 Velodyne,公司原本是做音箱的,王牌产品是霍尔自己发明的高端低音炮。

新世纪后,霍尔逐渐对平稳的音箱生意感到无聊,在把 Velodyne 的生产制造转移到中国深圳后,这位闲不下来的发明家开始鼓捣其他新奇玩意儿,未能免俗地掉进了钢铁直男的共同爱好:机器人。

在获得英国综艺节目《机器人大擂台》总决赛亚军后,一位福特人士注意到了霍尔,并推荐他去看看 DAPRA 挑战赛

在第一年比赛中,霍尔观察到,有队伍使用了德国传感器公司西克(SICK)制造的单线激光雷达,霍尔由此想到,可以更进一步做多线激光雷达。

“单线” 和 “多线” 涉及激光测距和成像的原理,其核心概念是 “光飞行的时间”(Time of Flight,简称 ToF):激光器发射一束激光,激光碰到障碍物,反射回弹,光速是已知的,那么记录下光一去一回的时间,便可算出发射器与障碍物的距离。

当被发射的不只是一束激光,而是密密的一列激光时,就可以对光之所及的多个障碍物触点一一测距,这些点汇在一起,就形成了一张图像,这就是激光成像的原理,这种图像被称为 “点云” 图。

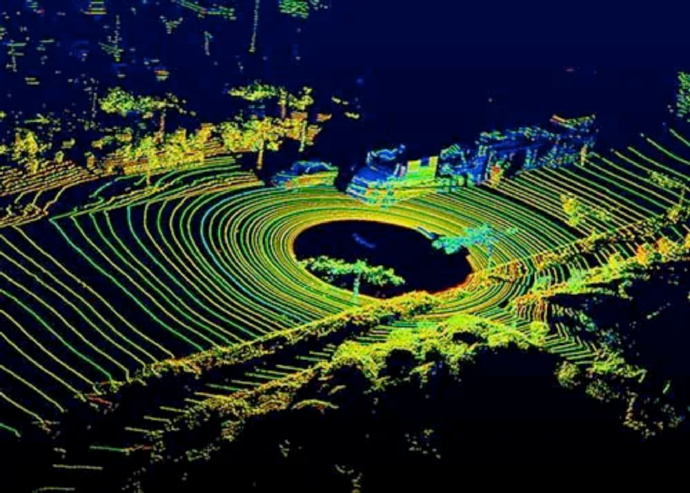

图:激光扫描形成的点云图像,黑色圆圈部分是激光雷达的盲区

理论上,发射出去的激光越密,返回的点就越密,得到的图像就越精确。单线、多线,多线中的 “低线”、“高线” 就是在描述激光的密度,该指标可指示成像精度。

第三届 DAPRA 结束后的几年里,霍尔不断改进产品,在 2009 年开始正式售卖日后闻名天下的机械旋转式激光雷达鼻祖 HDL-64E,“64” 指这是一款 64 线激光雷达。与原型机相比,HDL-64E 显著变小,从 “飞碟” 变成了 “大花盆”。

图:HDL-64E 装载在 Voyage 的自动驾驶车辆上。来源:Voyage

DARPA 挑战赛带来的更大变化是拉开了高级别自动驾驶商业化的序幕。4 年 3 次比赛,聚集了这个领域最聪明的头脑、最富有创意的想法和一众赞助商所代表的最有意愿的资本。

谷歌创始人拉里・佩奇是其中最积极的行动者。围观 DAPRA 比赛后,他邀请了代表斯坦福参赛的斯坦福 AI 实验室教授塞巴斯蒂安・特龙(Sebastian Thrun)加入谷歌。自 2010 年起,特龙开始在谷歌 X 实验室领导一个做自动驾驶的项目小组。

这个项目之后变成了谷歌旗下的自动驾驶公司 Waymo 。此后几年,Cruise、Zoox、Argo、Nuro…… 一大批美国自动驾驶创业公司在硅谷诞生。

中国公司中,百度于 2013 年开始在百度美国研究中心布局自动驾驶,之后两三年里,这里陆续走出来了 Drive.ai、小马智行、禾多科技、文远知行等一批公司,构成了中国自动驾驶半壁江山。

这些公司是激光雷达起步阶段最主要的客户群,为 “卖铲子” 的激光雷达提供了淘金热本身。它们的共性是以研发 L4 [1] 及以上高级别自动驾驶为使命,希望带来颠覆性变革。

这就需要车辆能自己实现感知、规划和控制 —— 这是自动驾驶系统的三大部分,用人开车来比喻,即眼能看路,脑子知道怎么开,手脚会操控车。激光雷达解决的是其中的 “感知” 问题,是高级别自动驾驶车辆的 “眼睛”。

随着自动驾驶热,Velodyne 创下传感器领域融资记录,在 2016 年获得百度与福特 1.5 亿美元投资,估值超 20 亿美元。

当一个领域有大钱涌入,往往是竞争趋于激烈的信号枪。

这前后, Luminar、Ibeo、Quanergy、Innoviz 等海外激光雷达公司相继加入竞争,中国也出现了禾赛科技、速腾聚创等公司。

霍尔意识到了新形势,在获得投资第二年接受 the Verge 采访时,他提到了那些气喘吁吁的追赶者,但称自己不担心。跟随者的威胁被低估了。

中国公司崛起和老大哥式微

对 Velodyne 最直接的威胁来自一批中国创业公司。

由于机械旋转式激光雷达的专利被 Velodyne 垄断,欧美玩家大部分选择了另辟蹊径或买断专利。Waymo 后来就买了 Velodyne 的专利,自己生产激光雷达自己用。

而在中国市场,大多数初创企业都选择了与 Velodyne 相似的机械旋转式路线。

这其中有 2014 年成立于硅谷,原本做危化气体泄露检测的创业公司禾赛科技(下称禾赛)。公司由三位 85 后孙恺、李一帆、向少卿联合创立,孙恺是斯坦福博士,李一帆是 UIUC 博士,向少卿是斯坦福硕士。禾赛谐音斯坦福附近的圣何塞(San Jose)。

嗅到风口的还有哈工大机电工程与自动化博士邱纯鑫和他有过连续创业经验的亲弟弟邱纯潮,他们在 2014 年成立速腾聚创(下称速腾),邀请大疆前首席科学家朱晓蕊教授加入。

有意思的巧合是,禾赛和速腾,这两个最强劲的中国对手与 Velodyne 有奇妙的缘分:在 2016 年回国落地上海前,同在圣何塞的禾赛与 Velodyne 只相距 3 英里;速腾总部深圳则是 Velodyne 原音箱业务所在地。

硅谷和深圳,正好代表了中国新一代先进制造业发展的两种的力量。

前者是尖端技术,虽然这不是原创性创新 —— 激光雷达背后的技术原理和车载激光雷达的原型都不由中国发明;但在把新技术产业化这个环节上,中国公司现在已站到全球最前排。

后者是依托巨大的市场,以 40 年积累起来的灵敏、完备的供应链制造能力。历史多次证明,一旦当中国公司学会了做出差不多的产品,它们往往能用更便宜的价格、更贴身的服务、更快的迭代抢到更多客户。

基于不同背景,禾赛和速腾选择了不同的切入市场的策略。

禾赛的打法是在高端的高线激光雷达战场和 Velodyne 拼性价比,同步拓展国内外客户。

Velodyne 当时的产品售价昂贵,HDL-64E 刚推出时单价达 8 万美元,之后只涨不跌,自动驾驶公司苦 “大花盆” 久已。

禾赛抓住机会,在 2017 年推出了 40 线激光雷达 Pandar 40,经历几次迭代升级后,在 2019 年 CES(国际消费电子展)上发布 Pandar 40P ,售价不到 4 万美元。此后,Nuro、Aurora、Cruise 和 Zoox 等美国自动驾驶公司的车上陆续装上了禾赛的激光雷达。

更关键的一步是,禾赛拿下了当时 Velodyne 全球最大客户百度阿波罗(百度自动驾驶业务)。

图:百度 2021 年发布的共享无人车 “Apollo Moon” 搭载了禾赛为百度定制的激光雷达

一位阿波罗前技术负责人称,他们转投禾赛,与 Velodyne 产品出问题有关。阿波罗在 2019 年时本想继续使用 Velodyne 新推出的 128 线激光雷达 VLS-128,但在前期收到的几十个产品中发现了上百个需要返修的问题,技术人员精疲力尽。后来 Velodyne 又寄过来一批精挑细选的 “金标” 产品,但百度 “拆都没拆就退回去了”。

速腾的策略是从门槛没那么高的低线数产品切入。

2016 年,速腾发布 16 线激光雷达,一年内完成 4 轮融资。走相似路线的公司还有测绘专家张轲殊博士创立的北科天绘和光纤激光器专家胡小波创立的镭神科技,它们也在同年推出了 16 线产品。

随着这些原型产品逐渐成熟,价格战正式打响。2018 年 10 月的北京车展上,速腾对外称,国外有的产品,他们都有,而且最少便宜一半。

来年 1 月,Velodyne 16 线产品从 8000 美元腰斩降价至 4000 美元,是该产品发布 3 年来首次降价;原本卖 4000 美元的中国公司马上跟进,此后中国 16 线产品价格一直比 Velodyne 产品低 300-700 美元。

便宜之外,国内激光雷达公司的服务也更好。文远知行 COO 张力称,一些国产雷达虽然问题多一些,但如果硬件有问题, 1-2 天就能换上新的,而 Velodyne 在中国不设仓库,只安排市场、销售人员,产品返修一次要 1 到 3 个月。

面对高线、低线市场的两头夹攻,Velodyne 开始反击。2019 年 8 月,它在加州起诉禾赛和速腾专利侵权。禾赛此后分别在德国和中国起诉 Velodyne 专利侵权。

纷争结果是,Velodyne 和禾赛在第二年年中达成全球和解,双方承诺 2030 之前,不在机械旋转式激光雷达领域对对方提起任何诉讼,Velodyne 的专利届时也将过期。

禾赛为和解付出的代价包括一次性支付 1.6 亿元人民币专利和解费,2020-2030 年连续十年支付专利许可费。

当初曾传闻的最坏情况,禾赛和速腾会被挡在美国市场之外的情形并未发生。反倒是 2019 年底,Velodyne 自己选择战略收缩,在全球裁员后,为聚焦欧美市场,主动退出了中国。

Velodyne 当时的判断是,在 Waymo 等高级别自动驾驶公司的小规模需求之后,真正打开激光雷达市场空间的是车企的批量采购;而能率先把激光雷达放到量产车型上的会是欧美或日韩车企。

这是一个可怕的误判,事实是,被霍尔战略放弃的中国在之后两年里成了激光雷达量产上车的主战场。

另一种自动驾驶路线

激光雷达改头换面

在展开 2020 年以来的激光雷达量产上车大战之前,把时间轴往回调到 2015 年,当时包括 Velodyne 在内,不少激光雷达公司已看到了自己的另一大客户群是车企。

车企之所以会大规模采购激光雷达,是因为它们需要获得自动驾驶能力以赶上智能化潮流。不同于在有严格资质许可下通过非商业化的路测直接做高级别自动驾驶,车企主导的是另一种渐进式自动驾驶路线:即从 L2、L3 的辅助驾驶起步,把有这些功能的车先卖出去,再借助用户开车过程中产生的大量真实数据优化系统,提升自动驾驶能力。

由于要量产销售,渐进路线使用的软硬件都需要过车规认证,这样安全性、稳定性和寿命才有保障。机械旋转式激光雷达并不适用,短期原因是太贵,当时动辄上万美元的单价车企承受不起;更难解决的问题是,它内部使用了大量机械运动部件,在体积和寿命上有缺陷,几乎不可能通过车规认证。

作为渐进式路线引领者,特斯拉的应对方式是不使用激光雷达。特斯拉创始人马斯克认为,只用摄像头做传感器也能实现高级别自动驾驶。

但 2016 年的一起事故反映了纯视觉方案的弱点:当时一辆疾驰中的特斯拉未能识别出前方停着一辆白色大货车,特斯拉司机又心大地没握着方向盘,最终车毁人亡。依靠可见光的摄像头,在算法不完善时会出现误判,比如认为白色的静止物体是天空,而从成像原理看,激光雷达能避免这个问题 [2],它的好处还有感知距离远,夜间也可工作等。

安全隐患之下,更多车企认为还是得用激光雷达。机械旋转式过不了车规,固态和混合固态(半固态)激光雷达成了被看好的方向。其思路是改造激光雷达中的激光器,通过寻找其他工程实现方式减少激光器中的旋转部件,从而提升产品的稳定性、寿命和生产时的一致性。

其中,固态雷达被认为是更优方案。但目前难以实现。2014 年成立于硅谷的 Quanergy 曾以强大的公关技巧使固态 OPA (相控阵)技术在创投圈火热一时。可惜 Quanergy 产品后来的跳票幅度堪比暴雪新作,其核心参数探测距离在 2016 年时是 300m,2017 年变成了模糊不清的 “很远”;市场对 OPA 的热情逐渐冷却。如今 Quanergy 每况愈下,只在零星发布一些无关大局的产品。

混合固态激光雷达成了更多人的选择,这一方向的进展后来拉开了激光雷达量产上车的序幕。

一只脚踏入车规量产

2018 年,德国大众旗下的奥迪 A8 成为首个搭载激光雷达的量产车型,它使用了由法国 Tier1(汽车行业一级供应商)法雷奥推出的全球第一个完成车规量产认证的激光雷达 Scala。Scala 走的就是混合固态路线。

奥迪的动作某种程度印证了 Velodyne 2019 年撤出中国时的判断:中国车企不是激光雷达尝鲜者。

但 Velodyne 没算到的是,一翻年,新冠疫情爆发并蔓延全球,欧美日韩地区受疫情冲击,经济面临巨大不确定性,这影响了车企投入的意愿,拖慢了激光雷达上车的节奏。

反而是在疫情控制相对好的中国,经济活动恢复更快,中国车企成了全球最积极搭载激光雷达的客群。导致群体踊跃的因素还包括,燃油车时代,中国车企落后太多,所以它们对技术换代抱有更大期望;中国汽车市场自 2015 年前后诞生了蔚来、小鹏、理想等大量造车新势力,其中的高端品牌也希望通过搭载激光雷达凸显智能、科技属性,并与坚持不用雷达的特斯拉形成差异。疫情因素加速了这种趋势。

自 2020 年起,全球范围有 21 款车型宣布将搭载激光雷达,中国公司推出了其中的 14 款:蔚来、小鹏和北汽极狐在 2020 年下半年宣布新车型上将搭载激光雷达,2021 年,上汽、广汽、长城、吉利、理想、集度、威马、高合等品牌也陆续跟进。

这些车企选择的都是混合固态激光雷达。在现有技术和工艺水平下,混合固态更能满足量产车型对雷达稳定性和寿命的要求。前几年在这一方向上进展靠前的公司吃到了最多红利。

目前获得最多量产车订单的是混合固态中的 MEMS(微振镜)路线。

首个 MEMS 混合固态激光雷达是以色列公司 Innoviz 在 2017 年发布的 Innoviz One;速腾紧跟其后,在同年推出了与 Innoviz One 相似的 M1。

历经三年迭代,M1 上车进度一马当先,已获小鹏 G9、广汽 AION LX、威马 M7 等车型的订单。

图 :广汽 AION LX 搭载的速腾 M1 雷达

国内做 MEMS 路线的公司还有由清华电子工程系博士石拓创立的一径科技,它于本月获得了小鹏数亿元人民币的投资。

另一个被看好的混合固态路线是单轴转镜。全球第一个过车规的 Scala 就是单轴转镜雷达。

华为在 2020 年 12 月正式发布单轴转镜的 96 线激光雷达,并同步宣布了合作车型为北汽极狐阿尔法 S。这之后,长城机甲龙也宣布将搭载华为的雷达。对比看,Scala 只有 4-8 线,无法满足高级自动驾驶的感知需求。

图:北汽极狐阿尔法 S

同一路线上,禾赛在去年第四季度推出了参数高于华为的 128 线激光雷达 AT128,目前已拿下理想、集度、吉利旗下路特斯、高合等品牌的定点(指被车企指定为某零部件的批量供应商)。

由王世玮、吴冠豪和郑睿童于 2017 年创立的探维科技也选择了单轴转镜,这家公司的核心人马是清华精仪系博士、硕士,他们跳过了机械旋转式雷达,成立之初就做混合固态、固态路线,目前已发布了等效 192 线的混合固态激光雷达。

由大疆孵化的览沃(Livox)是中国玩家中很独特的一个,它没有选择被外国厂商探索、验证的路线,而是自己原创了棱镜旋转扫描方案。

在 2020 年 CES 上,览沃发布了 “Horizon 地平线” 和 Tele-15 两款产品,地平线单价低至 800 美元。同年底,览沃宣布获得小鹏 P5 订单,成为最早拿下量产订单的中国激光雷达公司。该车型已于去年交付。

不管是 MEMS 微振镜、单轴转镜还是棱镜,解决的都是稳定性问题。激光雷达要真正在汽车智能化上发挥价值,还要提升性能和适用性。前者指成像精度、感知范围等;后者指激光雷达与其他传感器的兼容性,以及激光雷达获取的数据在算法层被采用的效率。这是车企选择供应商时的重要考量。

提升性能的主要做法是优化激光光源。

目前市值最高的激光雷达公司 Luminar 以及由百度原自动驾驶事业部总监鲍君威和 Velodyne 原技术骨干李义民在 2014 年创立的图达通(Innovusion)都选择了 1550nm 激光光源,它比业内更普遍使用的 905nm 光源探测地更远、更清晰。

图达通 1550nm 激光雷达已获蔚来 ET7 、ET5 量产订单。这家一时沉寂的公司有望反超 Luminar,成为实现 1550nm 激光雷达上车的第一家公司。

图:蔚来 ET5 将图达通激光雷达搭载在挡风玻璃顶部

提升适用性的趋势是做 “图像前融合”。

先解释一下 “融合”:目前的主流方案中,一辆车要感知环境需装载多种传感器,其中最重要的是激光雷达和摄像头;但由于成像原理不同,前者采集的是点云数据,后者采集的是图像数据,时间记录也有差异,这就要对不同传感器的数据做 “融合”。

现在普遍的做法是 “后融合”,简单说是先让硬件层返回不同的数据,再在软件算法层做融合。前融合则是要在点云和图像数据被独立标定前先做前端融合,再到算法层做识别。它的优点是可以让不同传感器取长补短,且能将不同传感器之间的时间误差从毫米级提升至微秒级,以提升车辆的感知能力和速度。

国内布局多传感器前融合的公司有探维科技,方法是在硬件层集成 CMOS 感光元器件与激光器。在量产的乘用车上推动前融合,需要车企做相应的软件改造。那些希望通过新技术赶超对手的车企更倾向采纳后融合方案,今年市场也许就能听到相关动静。

2020 年以来,车企中也产生了一阵对雷达公司的投资热:比亚迪投了速腾,蔚来投了图达通,小鹏投了一径,小米投了禾赛。就笔者了解,更多中国车企正在考虑投资激光雷达公司,尤其是估值相对低的一批二线公司。

当原本被 Velodyne 甩在身后的对手在混合固态路线上换道包抄时,早早看到了固态、混合固态技术趋势的 Velodyne 却没能持续拿出领先的产品。

它们早在 2017 年就推出了 MEMS 混合固态激光雷达 Velarray,2019 年发布了新一代产品 Velabit。

据丰田、现代等客户的测试反馈,2019 年之前,Velarray 的效果好于相似技术路线的 Innoviz 和速腾。但这之后,Velodyne 在过车规认证以及与车企量产合作上进展寥寥。这家龙头公司一度希望车企来承担激光雷达做车规检测的费用,而大部分竞争对手都甘愿自掏腰包。

Velodyne 的机会空间正在缩小。车厂选择供应商时,一般要经过约两年的测试,涉及新型零部件时,可能还要花额外时间做共同开发,现在还抓不到量产车型的激光雷达公司,在第一波上车潮中已失去先机。

它们可期待的事有两点:一是汽车市场足够大,后跟进的车企可能会扶持新供应商;二是早上车的竞争对手自己翻车。

终点不明的比赛

那些现在已上车的激光雷达,“翻车” 几率有多大?可以说不小。

“翻车” 不是指产品会出现质量纰漏,而是指它们无法满足汽车智能化的长期需求。目前各车企选择的混合固态本就是一种过度产品,且其中的各主要技术分岔都有自己的缺陷:

速腾、一径选择的 MEMS 路线,产品体积小、好安装,但为满足探测距离,振镜尺寸不断增大,这会影响稳定性;华为、禾赛押注的单轴转镜方案稳定性好,难点是要另辟蹊径解决尺寸问题;大疆览沃自研的棱镜方案成本低,但每次扫描后,成像范围不一样,这会导致雷达在高速移动中成像不连续,影响可靠性。

这些缺陷造成了激光雷达上车过程中的曲折。

览沃早早拿下小鹏 P5 的订单,且已随车交付给了用户。但笔者了解到,览沃产品性能较低,小鹏的高端 SUV G9 选择了与速腾合作。

今年下半年即将随蔚来 ET5、ET7 交付的图达通 1550nm 激光雷达的性能确实优秀,但从无人出租车和商用自动驾驶公司那儿得到的反馈是,1550nm 成本更高、散热结构难做、返修率高,其车规量产的稳定性难下定论。

华为在 2020 年就发布了 96 线激光雷达并宣布了合作车型,但到 2021 年底,市场也没能见到搭载这些雷达的车辆真正交付。第二款宣布搭载华为雷达的长城机甲龙是一款限量车,只卖 101 台。

姗姗来迟的禾赛科技在 2021 年第四季度开始把 AT128 送给车企测试,据笔者了解,车企对产品性能反馈不错,但 AT128 的量产稳定性还需时间验证。

更大的危险是,整个阵营可能全线式微。这涉及大方向上的分歧:有人认为,未来高级别自动驾驶车辆上并不需要激光雷达。在激光雷达性能不断提升,成本节节下降的今天,马斯克依然咬死相信这一点。

当被问及激光雷达是长期必须的吗?一位已与某雷达厂商合作的国内造车新势力 CEO 说,为解决 corner case(边角案例),保证安全性,早期还是需要激光雷达,“做些冗余”,但长期看,一辆车上的传感器种类和数量都会减少。

如果车载激光雷达并不是自动驾驶最终方案中的必备部分,如今这种激烈的智力、资本和精力投入会是何等的 “浪费”?

以科技行业的规律看,这类浪费又是难以避免,甚至是合理的。因为越是靠近原创性创新,“徒劳” 的可能性就越大。

这不是中国过去 40 年习惯的主流成功套路:利用巨大市场和相对便宜的劳动力,钻些知识产权和品牌保护的空子,快速模仿,小步、高频地创新,面对一张方向大致确定的考卷,把 90 分的答案抄成 100 分。

能模仿的对象减少了,能被领跑的路程缩短了。甚至主战场在哪儿、终点到底长什么样,也要一边参赛一边摸索。

激光雷达行业是这样,自动驾驶、机器人、芯片、新材料、基因科技等被寄予厚望的高科技行业皆是如此。如何适应这种终点不明的比赛?这是摆在所有参与者面前的一个大命题。

来源:晚点 LatePost 微信号:postlate

评论