| 福利宝 | 最新热点教程 | 云服务器 1折特惠 |

作者 / 王磊 熊宇翔 编辑 / 李墨天

来源:远川科技评论

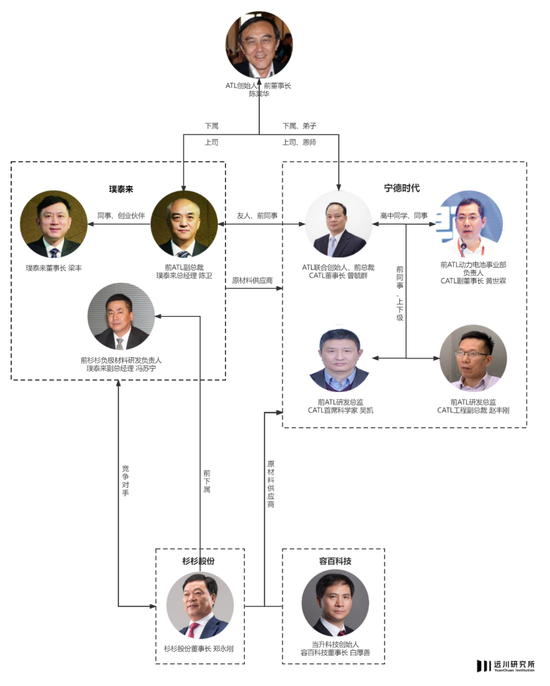

2010 年 12 月 20 日,美国加州小城洛斯阿尔托斯天色阴沉,一场葬礼正在天堂之门公墓举行。棺椁里的逝者是一个中国锂电行业绕不开的名字:陈棠华。

在生于上世纪 40 年代的华人群体里,陈棠华的生平有一定代表性:生于大陆,长于台湾地区,求学美国,在当地高科技企业扎根。如今活跃在美国半导体领域的华人,大多都有类似的人生经历。在 IBM 工作多年后,陈棠华加入日企 TDK 旗下的香港新科,又辗转回到了中国。

1999 年,陈棠华带领一众部下出走创业,成立了锂电公司 ATL,在功能机时代剑走偏锋,借助 MP3 杀进锂电行业,随后跻身苹果产业链,成长为全球最大的聚合物锂电公司。

陈棠华离世的 2010 年,恰好是整个锂电产业的拐点:一边是智能手机市场开始爆发,一边是新能源车 “十城千辆” 试点出台,天量财政补贴呼之欲出。传闻 ATL 正准备赴美上市,但陈棠华意外身故后,大股东 TDK 不愿放 ATL 独立 IPO,最终搁浅。

在葬礼的吊唁人群中,一位专程从中国飞来的中年男人,面对棺椁郑重地献出了一朵玫瑰。他是陈棠华的学生,也是中国锂电行业另一个绕不开的名字:曾毓群。

一场大洋彼岸的葬礼,一次恩师与弟子阴阳两隔的致意,定格了中国锂电行业跌宕浮沉二十年的往事。在这之前,中国锂电完成了从无到有的艰难拓荒;在这之后,一张新能源产业的大幕徐徐拉开了。

源头:锂电池的特别代表

上世纪末,伴随消费电子市场的崛起,锂电池行业随之起飞。当时的市场主流是 18650 圆柱电芯和方形电芯,两种电池的特点是生产高度标准化,便于品质管理;缺点是体积受限,很难做小,方形大多应用在手机,18650 多用在傻大黑粗的笔记本电脑上。

1999 年,陈棠华从日企 TDK 离职创业,成立新能源科技(ATL),一块下海的包括曾毓群、赵丰刚、吴凯、陈卫这些老部下,后来他们都成了国内锂电行业的中坚力量。

在笔记本电池被日企垄断的局面下,ATL 选择押注可定制化生产的聚合物锂电池,从贝尔实验室购买专利,应用在对电池形态和体积要求更高的 MP3 产品上。

聚合物锂电池(软包电池)与圆柱电池

当时,聚合物锂电池技术尚不成熟,包括 ATL 在内的二十余家公司都购买了该专利,在产品测试中无一例外出现鼓包问题。

直到有一次,曾毓群在出差返程途中,在飞机上翻看电池技术手册,直觉般意识到问题可能出在电解液:其沸腾温度与电池工作温度上限十分接近,很容易产生气体。团队更改配方再测试,电池工作正常 [1]。

2001 年,在最大技术难题解决后,ATL 在东莞白马设厂投产。这种形态更灵活的聚合物电芯在需要小型锂电池的 MP3 上打开了市场,当年出货量达到 100 万枚。2004 年,恰逢苹果为其新一代 iPod 寻找电池供应商,对电池的续航、寿命、形状都提出了严格要求,ATL 通过定制化的电芯拿到 1800 万个订单,成功跻身苹果供应链。

曾毓群(左)与陈棠华(中)

为了扩张产能,ATL 先后引入了两轮风投,但在 2004 年拿到苹果订单、需要迅速扩产之际,锂电行业却迎来价格战,ATL 资方试图退出。

相比圆柱电芯,聚合物电芯虽然形态灵活,但生产标准化程度也更低。国内锂电产业的崛起一方面靠工艺改进,另一方面也是靠劳动力成本优势。2000 年后,比亚迪用 “人工 + 夹具 = 机器手” 的公式拿到摩托罗拉电池订单,这种打法被众多中小企业复制,报价血腥手法狠辣,世界第三的东芝锂电被打的生活不能自理,在 2003 年将业务出售 [3]。

最终,陈棠华的老东家日本 TDK 正欲扩大在苹果产业链中的份额,斥资一亿美元控股了 ATL,后者就此成为日资企业。由于双方都是老熟人,TDK 收购 ATL 后没有大换血,委任原团队继续管理。

2007 年,ATL 顺利接到苹果第一代 iPhone 电池订单,一步步成为全球聚合物锂电龙头,以及高质量电芯的代名词 —— 充电宝常自燃的那些年,有心的商家会这样自证安全:电芯来自 ATL。

在消费电子的热潮中,中国一度出现了 ATL、比亚迪、力神、比克 “锂电四大天王”,在份额上与日韩老牌列强三足鼎立。但除开能够跻身苹果供应链的 ATL,此时中国锂电产业整体依然徘徊在中低端。

当时,锂电产业链上下游的状况是 “双分散”:即锂电企业集中度低、下游终端品牌集中度低,导致的结果便是中小电池厂与中小手机品牌在性价比的汪洋大海里互相伤害。电池又是一个极度依赖试错、需要工艺持续优化的行业,如果没有大品牌稳定的订单,厂商也缺乏动力投入研发。

另一方面,ATL 的定位是锂电池的生产环节,而原材料、设备等产业配套大多集中在海外。尽管有 ATL 作为 “特别代表” 撑撑门面,产业链整体依然孱弱,直到苹果以白衣骑士的身份入场:iPhone 的横空出世换来了国产手机品牌的迅速集中。与此同时,上游的锂电原材料也成为了一个巨大的市场,第一批代表脱颖而出。

2007 年,苹果为其 iPhone 电池及原材料供应商招标时,有两家在大陆的企业入选,一家是 ATL,另一家是服装起家的杉杉。

细流:供应链的双子星

1999 年,长达 15 年的 “复关入世” 谈判在北京落槌,创立了杉杉品牌的服装巨子郑永刚内心百感交集:“ZARA 到你家门口怎么办?你能和他媲美吗?不可能 [5]!”

同一年,郑永刚将杉杉总部迁往上海,提携同乡晚辈胡海平担任杉杉科技总裁,促成集团转型 [6]。这位得力干将为杉杉带来了日后最重要的业务板块 —— 锂电原材料。

胡海平也不负众望,找来的鞍山热能研究院 “中间相碳微球” 项目是国家 863 计划的产物,也是当时国内最先进的锂电负极项目。这项技术当时被日本大阪煤气公司和日立化成垄断,单吨售价 50-70 万元 [7]。

随后,胡海平亲自带队,找了多家国内电池厂对项目进行验证,无一例外得到的回复是 “技术没有问题”。郑永刚当机立断,直接掏出一个小目标,将鞍山热能研究院连人带货打包到了上海 [6]。

2001 年,上海杉杉成立,实现中间相碳微球年产能 200 吨。利用国产化的成本优势,上海杉杉将这一材料的售价压到了 30 万元 / 吨,打得日本大阪煤气公司被迫关停相关产线。此后,杉杉又陆续收购了铜箔、正极、电解液企业,通过一系列资本运作,把一家服装纺织企业变成了当时市场罕见的超级锂电材料企业。

2005 年,从鞍山热能研究院被打包到杉杉的冯苏宁团队完成了国产第一代人造石墨负极 FSN-1 的研发,低膨胀性、高能量密度的特点完美契合了正在兴起的高性能软包电池的技术需求。这项材料帮助杉杉通过了两年后苹果智能手机电池材料的全球捆绑招标,开启了一段在国产锂电负极长达 10 年的统治。

几乎与郑永刚进军锂电同一时期,远在 1200 公里之外的北京,担任北矿电子材料发展中心主任的白厚善也动了心思,他发现部门长期研究的氧化钴,正是下游锂电正极领域需求极大的核心材料。

当升科技创始人白厚善,他在当升上市后离开创办了容百科技

花费近 3 年时间,白厚善带队完成了锂电正极材料钴酸锂的研发。2001 年,在白厚善的坚持下,原北矿电子材料发展中心集体解放思想,改制成为当升科技,开始了钴酸锂产品的市场化。

但与含着 “小目标” 落地的杉杉相比,从国企孵化的当升科技并不富裕,钴酸锂材料的研发开支近 1500 万元,几乎榨干了白厚善团队的全部家底。到 2004 年,锂电产业打响第一轮价格战,当升科技出现了资金危机。

当升科技原 CFO 谢国忠后来回忆,公司最困难的时候,全体高管用房产作担保向银行贷款;后来向市科委申请的钴酸锂正极重大项目获批,拿到了 400 万元资助,资金链才得以缓和 [8]。

依靠这笔资金,当升科技完成了新一代钴酸锂 8# 的研发。随后,当升科技被三星选中,成为了唯一的中国正极供应商。在满足三星 300 多项改进要求后,2006 年 5 月,当升科技开始批量供货韩国市场 [8]。得到三星背书后,2009 年,当升科技又获得了日本三洋订单,坐上了国内锂电正极龙头宝座 [9]。

杉杉与当升在锂电材料上的突破,浓缩了中国锂电上游产业链 “从无到有” 的一个缩影,在 2010 年之前,包括杉杉和当升在内,加上贝特瑞、国泰华荣、新宙邦、星源材质等数百家企业涌入锂电领域,完成了国内锂电产业链的拓荒。

2010 年后,国产手机赶上了互联网普及与城镇化洪流的双重突进,上游以正极、负极和电解液为代表的锂电产业链,也在智能手机浪潮中迅速膨胀。但在形势一片大好的喜悦中,消费电子之外出现了一片新蓝海 —— 新能源车。

2008 年,万众瞩目的北京奥运会上,50 辆纯电大巴作为配套被投入使用。一个新能源汽车弯道超车的计划也开始从构想走向现实。一年后,“十城千辆” 试点示范出台,新能源车的普及从政策层面按下加速键。但车规级的电池与手机电池的生产难度,完全是云泥之别。

审视彼时的新能源车上游,会发现一个尴尬的情况:动力电池的产业链配套逐渐起步,但作为产业链带头大哥 —— 在占据整车成本 40% 的动力电池领域,国内厂商却缺乏竞争力。

同一时期,松下开始和特斯拉眉来眼去,韩系厂商也不再掩饰对中国市场的野心,一旦海外巨头在中国设厂,国内供应链引以为傲的成本优势不复存在。照这个形势发展,中国的锂电产业很可能再度成为日韩争霸背景下,低成本的代工厂与原材料组装地。

2009 年,曾经的 “特别代表” ATL 成立子公司新能德科技,高调进军汽车动力电池,陈棠华出任董事长。但由于自身的外资背景,ATL 在新能源车试点示范中几乎颗粒无收。一年后,陈棠华意外病逝,ATL 的动力电池征程再遭重创。

飞去加州吊唁之前,曾毓群为陈棠华写下一封悼书,标题是 “失去方向”。

会师:体系化的胜利

当动力电池从市场化的竞争上升到国家层面的产业争霸,曾毓群没有太多寻找方向的时间。

2011 年 4 月,发改委《外商投资指导目录》草案公开征求意见,其中一条规定,外资控股公司不得从事动力电池生产。当年 12 月,由曾毓群和老乡兼高中同学黄世霖牵头,中资背景的宁德时代注册成立,ATL 仅占股 15%。8 天后,《外商投资指导目录》正式文件印发。

消费电子和新能源车的电池虽然技术原理相同,但在实际应用中的技术难度却千差万别。以电池一致性为例,手机只有一块电池,但电动车则是几百上千枚电池组合在一起,一旦一致性出问题,基本等同于装载着一颗炸弹。

中国北方车辆研究所曾组织一批中外车用动力电池对比测试,结论是日本电芯一致性控制 100% 合格。当时,负责测试的专家言简意赅地劝勉,“我们应该加大电池在研究、设计以及生产方面的投入,认真分析产生差距的技术原因,研究具有自主知识产权的解决差距的办法 [13]。”

站在这个角度看当时的锂电产业链,核心的动力电池难敌日韩列强,配套的供应链被也海外压制:正极领域,比利时的优美科背靠韩国电池厂高速增长;日本旭化成、东燃化学和美国 Celgard 三家垄断了隔膜;日立化学和日本碳黑占领了负极的半壁江山;电解液层面,日韩企业份额高达 75%。

这也在一定程度上影响了产业政策的布局思路:一方面补贴终端新能源车做大需求,另一方面扶持有竞争力的动力电池厂商,带领整个锂电产业链完成技术爬坡,与海外巨头正面对抗。

2011 年,宝马与一家国内企业的动力电池合作项目告吹,转而寻找新的供应商。继承了 ATL 服务苹果经验的宁德时代接过橄榄枝,拿到了标注着各种需求与参数的 800 页电池技术文档,与宝马的工艺专家一道花了两年时间吃透,最终成为宝马在国内的动力电池供应商 [12]。

搭载宁德时代动力电池的华晨宝马之诺 1E,2013 年末上市,只租不售

2015 年,足以载入中国新能源车发展史册的 “白名单” 正式推出,韩系厂商在中国的扩张戛然而止。由于动力电池的成本与产能规模天然成反比,加之电池本身又有很多 Know-How 的成分,因此,政策的倾斜加上产能扩张的时间差,为宁德时代创造了一个产能与技术爬坡的绝佳窗口期。

承袭于 ATL 十余年电池工艺的 Know-How,加之宝马 800 页技术文档的神来之笔,让宁德时代有了一种稀缺能力:以品质不如日韩的国产原材料和设备,制造出一致性满足车企需求的动力电池,行业谓之 “吃粗粮,干细活”。这带来的结果是,一个围绕宁德时代的国内锂电产业链,一步一步建立起来。

从 2014 年开始,宁德时代便大规模地选择国内原材料与零部件供应商。如果仔细观察,会发现这些供应商和 ATL 都有着千丝万缕的联系 —— 除开德方纳米、贵州振华两个新进的正极龙头,杉杉、北大先行、科达利,都是 ATL 时期的老供应商。

其中,做负极材料的璞泰来最具代表性:2012 年,前 ATL 研发副总裁陈卫参与创办了璞泰来,通过并购东莞凯欣切入宁德时代的供应链。后来,璞泰来又挖走了杉杉的技术灵魂冯苏宁,并将东莞凯欣电解液业务卖给天赐,紧接着又与恩捷抢干隔膜涂覆的活儿,顺便做点锂电设备,在宁德时代供应链中穿针引线,坊间戏称 “CATL 御用供应商”。

而宁德时代对电池材料、工艺的持续改进,也拉动了产业链高端技术的突破,例如,比三元 811 正极能量密度更高的 9 系高镍正极材料;长期被日韩垄断的设备零件涂布模头;正在导入产业化的下一代电池材料硅碳负极与固态电池等;这些技术的突破,成为了未来十年中国锂电产业竞争力的关键。

一边是消费电子时代里的革命友谊,一边是产业政策棋局下的开路重任,最终造就了中国锂电行业史无前例的一次技术会师:

2016 年,工信部公布的《汽车动力电池行业规范条件》设置了 8GWh 的行业准入门槛,满足要求的仅有比亚迪和宁德时代两家企业,而前者在动力电池不外供的情况下,宁德时代一时竟无敌手。

由于宁德时代在动力电池这个核心零部件上的卡住了身位,环绕周围的电解液、隔膜、正负极等电池零部件环节都实现了一定程度的高端化突破,打开了日韩老牌列强的围堵,整个锂电产业链完成了一次 “体系化突破”。

比如借宁德时代订单化身新能源千亿 “卖铲人” 的先导智能;进入宁德时代供应链反超新宙邦的天赐材料;突破日韩技术封锁,为 “宁王” 供应隔膜的上海恩捷。2021 年一年,与宁德时代业务相关正在冲刺 IPO 的企业就超过 20 家。

而在一些高度细分的原材料环节,甚至出现了不少隐形冠军:比如电池隔膜所用的新型涂覆材料勃姆石,一直由海外控制。国内公司壹石通从 2008 年开始研发,但长期未能量产。2014 年,壹石通进入宁德时代供应链,在勃姆石领域的营收迅速成为全球第一。

2018 年,白名单被正式废止,韩系厂商卷土重来。而在国内,一个脱胎于消费电子时代供应链的新能源产业链开始崭露头角。

奔涌:中国制造的历史机遇

从上世纪末 ATL 借道 MP3 切入锂电市场,到如今新能源上中下游中国企业的全面卡位,锂电产业超过 20 年的浮沉跌宕,也是三种力量交织角力形成的结果:

(1)产业链从日韩向中国的转移。从 1991 年索尼将锂电池商业化以来,日本当了 20 年的行业霸主。2000 年之前,日本锂电的全球份额稳定在 95% 以上,在供应链上,日亚化学、日立化成、日本宇部、旭化成等企业几乎布局到了产业的每一个角落。

2000 年之后,作为劳动力成本的洼地,中国开始大规模承接日韩电子产业的转移。彼时的锂电作为电子产业嵌套下的一环,也在中国完成了从无到有的过程。凭借廉价的劳动力和大规模制造能力,中国企业在各个环节不断击穿价格底线,价格屠夫的形象深入人心。

比如日企曾经坐地起价的六氟磷酸锂,国产化之后的价格从每吨 100 万元暴跌至每吨不到 10 万元,不少日企干脆停产。

(2)从消费电子到新能源车的市场切换。对于锂电产业而言,2015 年是个绕不开的年份 —— 全球智能手机出货量增速降至 10%,新能源车则在巨额补贴刺激下迅速爆发,动力电池装机量随之膨胀,成功取代手机锂电池,成为了锂电行业最大的市场。

无论是技术难度还是工艺难度,动力电池都比消费锂电池增加了好几个量级,导致消费电子时代的砍价战术失灵,如果想进入更大的市场,就需要达到更高的技术门槛。

而相比消费电子,动力电池乃至汽车产业由于较高的运输和关税成本,会天然的倾向于本地化生产。作为目前新能源车最大的消费市场,中国本土的供应商天然拥有更多参与竞争的机会。

(3)人算不如中央算的产业政策。从抗住骗补和泡沫压力做大消费市场;到推出白名单,为电池厂技术切换升级争取时间窗口;再到将电池能量密度纳入考核,出清劣质产能。跨度长达十多年的产业政策布局,最终起到了除杂扶优的作用。

如果说宁德时代的成功要归功于曾毓群本人的 “赌性坚强”,那么经过深思熟虑,扛住种种非议坚决推行的国家级产业政策,更是一场史无前例的豪赌。

强大的汽车工业,始终是一个制造业强国的底层支柱。二十年间,市场的变换、政策的布局和无数企业的起落浮沉交相辉映,最终在新能源汽车时代,为中国换来了一个坐上牌桌的机会。

一个最终能够走出国门,塑造全球影响力的中国汽车品牌,不会是在 PPT 里做出来的、也不会是靠人口红利堆砌出来的,它一定是被一个强大的产业链孕育出来的。

评论